Euro fuerte y dólar débil: ¿es bueno para la economía europea?

Luis Garvía Vega, Universidad Pontificia Comillas

En lo que va de año, la Reserva Federal (FED) ha inyectado en la economía estadounidense, de manera directa y sin que le tiemble el pulso, cerca de tres billones de dólares (en inglés, three trillions) y tiene preparado otro billón de dólares más, que está de camino.

Por su parte, el esfuerzo del Banco Central Europeo (BCE) apenas ha llegado a la mitad de esa cifra, ha estado dirigido principalmente a sostener a la banca y parece divergir del camino tomado por la FED.

¿Qué implicaciones pueden tener estas diferentes estrategias económicas para el futuro económico de Europa?

Crecimiento o inflación, ¿quién da más señores?

La situación de partida de ambos bancos centrales, a principios de 2020, era relativamente similar. La FED tenía 4 billones de dólares en activos, mientras que el BCE disponía de 4,6 billones de euros.

Entre marzo y mayo de 2020 el balance de la FED se incrementó hasta los 7,1 billones. Parte de este estímulo económico llegó a los ciudadanos estadounidenses en forma de cheques por 1 200 dólares. Si la respuesta de la FED fue directa y contundente entonces, ahora se espera otro billón de dólares para la emisión de más cheques.

El BCE, en cambio, sigue centrado en su principal –y parece que único– objetivo: asegurar la estabilidad en los precios, es decir, controlar la inflación. Si bien ha inyectado 1,3 billones de euros a la banca europea, ese dinero parece haber sido destinado a tapar agujeros y no a construir el futuro, o al menos asegurar el presente, de los ciudadanos que ya no pueden ni llenar su nevera.

Parece que Europa estuviese dispuesta a desintegrarse antes de permitir que haya inflación. ¿Tanto pesa el recuerdo de la hiperinflación del periodo de entreguerras? ¿De qué le sirve a un muerto tener controlada la inflación?

¿”Lo que sea necesario”?

Tras la crisis de 2008 el BCE tardó cuatro años en reaccionar con su famosa frase de Draghi Whatever it takes. Ese Haré lo que sea necesario consistió en comprar deuda pública prácticamente sin límite, regalando a los países de la zona euro un tiempo que podría haberse empleado en acometer reformas estructurales (que no se hicieron).

¿Podría haber vendido Alemania tantos automóviles estos últimos años si no hubiera dispuesto del gran mercado semi cautivo que representa el sur de Europa? ¿De qué han servido los cientos de miles de millones gastados por los gobiernos europeos en los rescates bancarios? ¿Desde cuándo sabe España que su sistema de pensiones es insostenible y que su administración pública está descompensada? Europa se autoengaña al pensar que su economía es comparable con la estadounidense.

Dos bancos centrales, dos perspectivas

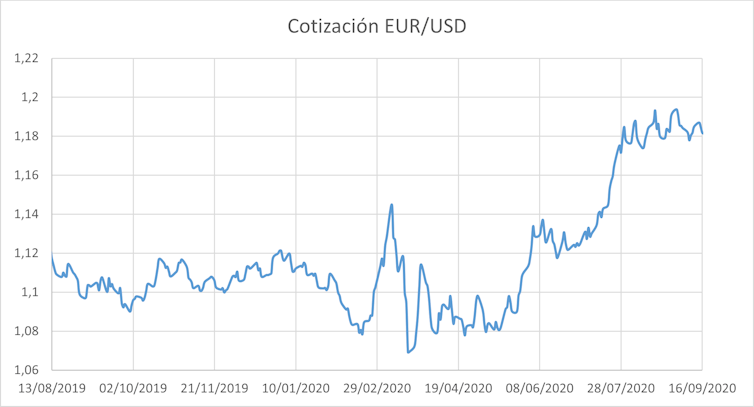

El aumento relativo del número de dólares en relación con los euros es una de las causas de la reciente apreciación del euro en relación con el dólar. De febrero a septiembre de 2020 el cambio euro-dólar ha pasado de 1,08 a 1,18 €/$.

Un euro fuerte significa un encarecimiento relativo de los productos europeos frente a los estadounidenses, lo que favorece las importaciones de productos estadounidenses y perjudica a los exportadores europeos.

Esta situación aleja a la zona euro de la inflación pero esconde peligrosas trampas. El consumo cae, los salarios medios disminuyen y el paro aumenta. ¿Para qué fortalecer el euro si los ciudadanos de la UE no tienen euros?

Jerome Powell, presidente de la FED, anunció hace semanas que continuará con la política de estímulos a la economía de Estados Unidos. En su discurso, señaló que la inflación no es tan relevante frente a la necesidad de realizar reformas para asegurar el largo plazo.

El mundo ha cambiado, la desigualdad social está en aumento y hay que actuar. La semana pasada su homóloga en el BCE, Christine Lagarde, se mostró más cauta: el BCE sigue estudiando flexibilizar el objetivo de inflación.