Los “campos de pruebas” para repensar la regulación financiera apropiada para las ‘fintech’

Maria Nieves Garcia Santos, IE University

La aplicación de las nuevas tecnologías al campo de las finanzas está dando lugar al desarrollo de fintech. Este término engloba:

- La adopción de nuevas tecnologías por parte de entidades financieras tradicionales de los sectores de banca, seguros y valores.

- La aparición de empresas tecnológicas que ofrecen diversos servicios financieros, tradicionalmente prestados por las entidades financieras.

Las entidades financieras están sujetas a la autorización y regulación de sus actividades, debido a los riesgos que pueden suponer para la estabilidad financiera o para el deterioro de la protección de los pequeños inversores. De este modo, el régimen de autorización y las numerosas y complejas normas que deben cumplir constituyen una importante barrera de entrada a nuevas entidades.

La oferta de servicios financieros por parte de entidades no financieras obliga a pensar en la idoneidad de la regulación existente. Es posible que los servicios que quieran ofrecer algunas fintech no entrañen los riesgos contemplados hasta ahora y no sea adecuada la estricta regulación que actualmente caracteriza al sector financiero.

Muchas autoridades económicas y financieras de ámbito nacional, pero también internacional (como la Unión Europea o el Banco Mundial, por ejemplo), están ofreciendo vías para que proyectos fintech puedan introducirse en sus jurisdicciones, pero vigilando de cerca sus consecuencias. De esta forma, se pretende abrir puertas a la innovación financiera pero sin olvidar los objetivos de estabilidad del sistema y de protección a los inversores que explican la actual regulación.

Alternativas para facilitar la entrada a las ‘fintech’

Aunque hay distintos sistemas para facilitar la innovación financiera, se podrían dividir en dos modelos genéricos, los centros de innovación y los campos de pruebas regulatorios (sandbox).

Los centros de innovación constituyen vías o formas de comunicación con los reguladores, a través de los cuales se emiten guías o recomendaciones y se pueden realizar consultas sobre requisitos a cumplir por las empresas de fintech. Son fáciles de establecer bajo los mandatos habituales de los reguladores financieros y numerosos países ya los han puesto en marcha.

Sin embargo, los campos de prueba regulatorios (sandbox) suponen un escalón adicional. Las empresas que son admitidas en estos campos de prueba pueden poner en marcha productos, servicios o modelos de negocio con el consentimiento del regulador, que supervisa directamente a la entidad y puede modular de forma discrecional los requisitos regulatorios.

La autoridad reguladora sigue de cerca dicha actividad, de forma que puede conocer y valorar sus riesgos y la adecuación de la normativa actual. De esta forma, los sandbox financieros son, a su vez, una vía para el aprendizaje de los reguladores sobre las ‘fintech’.

Aunque los campos de prueba regulatorios son menos comunes, hay muchos países interesados en este modelo, ya que permite adecuar la regulación a la diferente casuística de fintech, en lugar de establecer una regulación prematura o inadecuada.

Hay países que cuentan con los dos modelos, centros de innovación y campos de prueba, y si bien los centros de innovación son importantes en la construcción de los ecosistemas fintech, los campos de prueba permiten señalar los aspectos cruciales para la regulación del sector.

Cómo funcionan los campos de pruebas de ‘fintech’

Aunque los campos de pruebas establecidos en diferentes países tienen distintos modos de operar, hay elementos comunes entre ellos.

En primer lugar, los reguladores financieros deben tener capacidad para llevarlos a cabo. Es decir, la autoridad reguladora debe tener potestad para eximir de ciertas normas a las entidades y tener entre sus objetivos el de impulsar el sector. En muchas jurisdicciones los reguladores no tienen reconocidas esas capacidades y han necesitado una legislación específica que les habilite para ello.

Las autoridades reguladoras deben admitir a las entidades que entran en el campo de pruebas. Hay países en los que los reguladores hacen convocatorias para la admisión y hay países en los que se puede ingresar en cualquier momento.

Los reguladores deben hacer públicas las condiciones para la admisión. Una de ellas es que los productos o servicios a ofrecer sean realmente novedosos. Las empresas que solicitan ser admitidas en el campo de pruebas deben justificar la innovación de sus productos y manifestar que conocen los riesgos que podría conllevar su actividad. Las autoridades pueden tener un número máximo de empresas admitidas por convocatoria o no.

Las entidades permanecen en el campo de pruebas durante un periodo establecido, que suele ser de seis meses, aunque se podría prorrogar. La admisión implica que las entidades pueden verse eximidas de ciertas regulaciones. Durante ese periodo, la actividad de las entidades es seguida muy de cerca por un equipo del regulador asignado para ello. De esta forma, el regulador puede analizar los beneficios de la nueva actividad financiera, y también sus riesgos.

Una vez finalizado el periodo dentro del campo de pruebas, las entidades valoran su experiencia y pueden decidir seguir con su actividad o no. En el caso de seguir, los reguladores señalarían las normas que deberían cumplir.

Campos de pruebas en el mundo

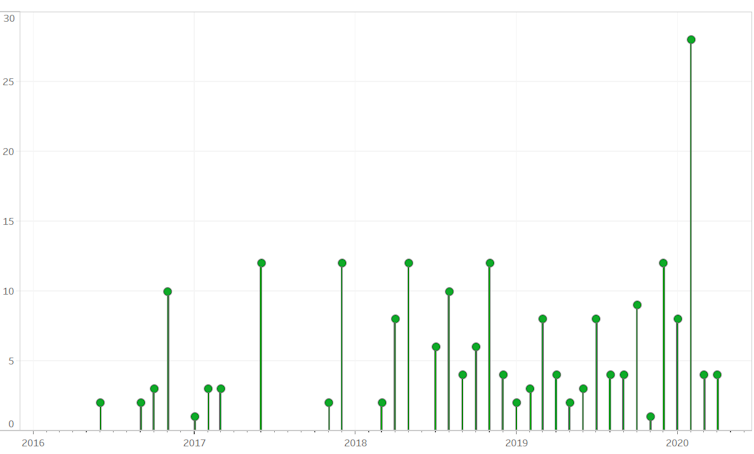

Reino Unido fue el país pionero en la introducción de estos campos de prueba. A finales de 2015 el regulador de los mercados financieros británico (Financial Conduct Authority, FCA) publicó un informe sobre innovación financiera en el que señalaba la necesidad de establecer un sandbox regulatorio, proyecto que comenzó en 2016.

En 2017 tuvo lugar la primera admisión de iniciativas ‘fintech’ y ese mismo año se publicó un informe con las lecciones aprendidas. La experiencia británica ha sido satisfactoria tanto para las empresas como para el regulador, que ha seguido haciendo nuevas convocatorias y actualmente va por la número seis.

Hong Kong y Singapur también fueron de los países pioneros en la implantación de este modelo. En la actualidad existen 73 campos de pruebas establecidos en 57 jurisdicciones. Hay que tener en cuenta que un país puede establecer varios campos de pruebas, según el sector financiero.

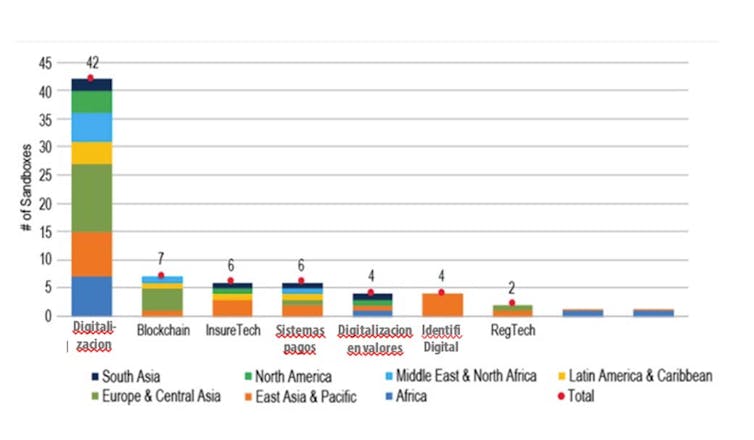

Respecto a las entidades que han entrado en los campos de pruebas, la gran parte se dedican a proyectos de digitalización de servicios financieros. A gran distancia se encuentran los proyectos dedicados a la tecnología blockchain. Los siguientes lugares los ocupan los proyectos de innovación financiera vinculados al sector seguros (insurtech) y a los sistemas de pagos.

El establecimiento en España de los campos de pruebas para las fintech ha venido dado a través de la Ley 7/2020, de 13 de noviembre, para la transformación digital del sistema financiero y ya se ha abierto una convocatoria de admisión.

¿Por qué tanto interés en los campos de pruebas?

La posibilidad de alcanzar una posición de liderazgo internacional como sede de empresas financieras innovadoras ha despertado el interés de los países por las sandboxes. El conocimiento obtenido por los reguladores les permite calibrar mejor los riesgos de las fintech, tanto para la estabilidad financiera como para la protección del consumidor, y definir mejor cuál sería la regulación adecuada. Obtener esta experiencia permitiría a los países que acogen los campos de prueba liderar el posicionamiento internacional de su futura regulación.

El hecho de que las fintech tengan una regulación específica aumenta el atractivo de las jurisdicciones para que las entidades establezcan su sede, y desde allí ofrecer los servicios a los demás países. Incluso si la regulación no llegara a cambiar, al contar con campos de prueba las fintech consideran que esos países están más abiertos a la innovación financiera, lo que les hace más atractivos como sede.

Sin embargo, se plantean dos cuestiones importantes:

- Las sandboxes son iniciativas costosas, en términos de recursos de los reguladores. Suponen que, al menos durante un cierto periodo de tiempo, el regulador dedica una atención directa y exclusiva a la actividad de cada uno de los proyectos.

- Dado el carácter ubicuo de los servicios financieros, se plantea la conveniencia de que las sandboxes sean controladas por organismos internacionales, de forma que la regulación resultante sea única, o al menos homogénea. De ahí la petición de que en Europa tomen las riendas del proceso las autoridades financieras (European Supervisory Authorities, ESA.

Propuestas en la Unión Europea

En la actualidad, los facilitadores de la innovación financiera (centros de innovación o campos de prueba) actúan a nivel nacional, lo que puede llevar a diferencias en la práctica reguladora y supervisora entre ellos, produciendo una fragmentación del mercado único.

Las agencias europeas de regulación y supervisión (ESA) ya emitieron en 2019 un informe donde expresaron esa preocupación y emitieron orientaciones para facilitar la convergencia reguladora y supervisora.

Siguiendo las recomendaciones de ese informe, la Comisión Europea lanzó en abril de 2019 el Foro Europeo de Facilitadores para la Innovación (EFIF), con el fin de que los reguladores europeos compartiesen entre sí sus experiencias con entidades fintech. Esta iniciativa también contribuía a avanzar en el sentido propuesto por el “Plan de acción en materia de tecnología financiera” (2018), cuyo objetivo era mejorar la competitividad del sector financiero europeo y atraer a Europa la innovación financiera.

El Parlamento Europeo también ha publicado un extenso informe apoyando el establecimiento de facilitadores de innovación financiera.

La última iniciativa han sido las conclusiones emitidas por el Consejo de la Unión europea el 20 de noviembre de 2020. En ellas, el Consejo anima a la Comisión a que se utilicen “cláusulas de experimentación” en la nueva legislación o en la revisión de la misma.

Estas cláusulas constituyen provisiones legales que permiten a las autoridades tener flexibilidad “caso a caso” en relación con las entidades de nuevas tecnologías. También son útiles en la evaluación ex post de las experiencias. Se espera que la Comisión Europea realice su evaluación en el primer semestre de 2021 y ofrezca recomendaciones sobre el uso de los campos de prueba y de las cláusulas de experimentación en el segundo semestre de este año.

Conclusiones

Los campos de prueba regulatorios son un mecanismo de estímulo de la innovación financiera en fintech. Por una parte, permiten a las entidades financieras y no financieras comprobar nuevos productos y servicios, con una menor regulación, adaptada a cada caso. Y por otra parte, permiten a los reguladores familiarizarse y conocer las innovaciones financieras desde dentro.

El fin último es crear un clima favorable para la innovación y poder definir una regulación acorde a los riesgos que estas entidades puedan plantear para la estabilidad del sistema o para la protección de los consumidores financieros.

La Unión Europea está dando pasos para que la innovación financiera pueda acelerar la convergencia financiera del mercado único.